预制菜革新餐饮界:未来趋势引领便捷美食新浪潮!

时间:2024-03-12 16:37:26作者:杨名 阅读:

引文:

过去几年,预制菜概念和市场火热。由于疫情因素,市民外出就餐不便,在就地过年、在家吃年夜饭的场景需求下,预制年夜饭成为新的消费趋势。例如,春节期间,盒马推出“鲜食”预制菜、还有各大预制菜企业相继推出的精品年菜礼盒等,使预制年夜菜在市场上占据了C位。

如今2024年已至,春节即将到来。根据《国务院办公厅关于2024年部分节假日安排的通知》显示,今年除夕不放假,这给了预制年夜饭更大的市场空间。目前各预制菜品牌、零售渠道品牌的预制年菜礼盒已经陆续上市,打响年夜饭争夺战。

(一)预制菜定义

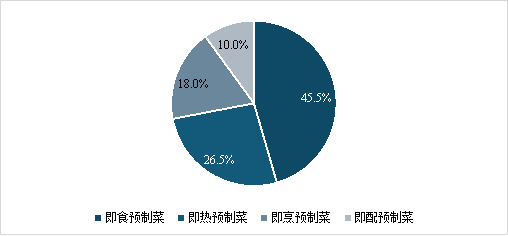

根据加工程度的不同,预制菜可分为四类:即食、即热、即烹以及即配。即食预制菜无需进一步处理,开封即可食用,如熟食和罐头等。即热预制菜通过微波或煮热后可食用,包括快餐料理包和速冻水饺等。即烹预制菜需简单烹饪,主要为油炸食品,如炸排骨。即配预制菜则需自行准备和烹饪,是最需操作的类型。市场占比方面,即食预制菜以45.5%的比例领先,而即配预制菜以10%的占比处于末端。这反映出大多数消费者偏好方便快捷的预制菜,尤其是即食类产品。

图表 1 2022年中国预制菜细分市场情况

资料来源:尚普咨询调研整理(《德勤2022年预制菜市场展望》

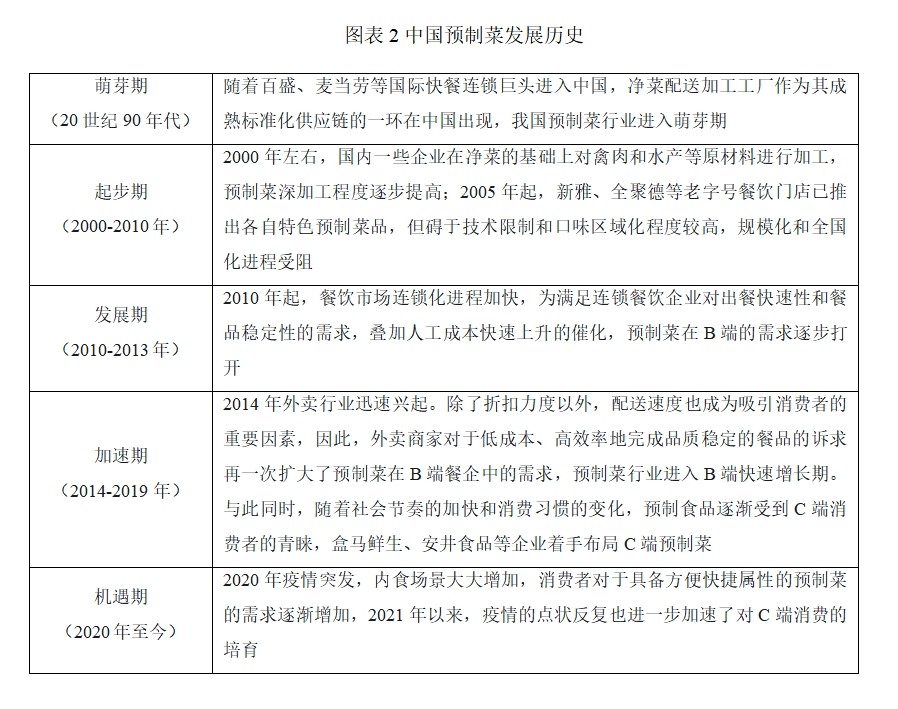

(二)预制菜发展历程

预制菜的国际发展起源于美国,并逐渐扩展至日本、台湾等地区。至今,美国和日本已成为预制菜市场的两大领军国家,其中美国预制菜以标准化为特点,而日本预制菜的特征则更为多样化,其发展历史与路径对全球预制菜产业具有启示意义。

相较于国际,我国的预制菜产业发展起步较晚。随着国际快餐品牌如麦当劳、肯德基等进入中国市场,B端标准化的需求逐渐显现。同时,C端市场在餐饮领域的渗透以及疫情的推动,加速了预制菜在消费者中的认知与接受度。

回溯历史,90年代后,随着快餐文化的盛行,我国开始涌现出专门从事净菜配送与加工的企业。进入21世纪,半成品菜加工企业逐渐增多,但受制于多种因素,整个行业仍处于缓慢发展阶段。2014年之后,餐饮行业对于降本增效的需求日益增强,加上外卖市场的迅猛增长,B端预制菜市场迎来了快速增长期。而2020年,疫情的冲击使得B端消费受阻,许多餐厅开始将菜品以半成品形式销售,与此同时,家庭消费激增,进一步推动了C端预制菜市场的快速发展。从人均GDP水平来看,我国当前所处的阶段与美国1960-1970年相似,因此,有理由相信,随着消费习惯、生活节奏的演变以及科技的进步,我国预制菜产业将继续保持强劲的增长势头。

(三)预制菜产业链

预制菜产业链涵盖了从食材采购、加工制作到销售配送的多个环节。上游环节包括蔬菜、肉类、水产等食材的采购与初加工,中游环节涉及菜品研发、深加工、中央厨房等制作环节,确保食品安全与品质。下游环节则通过电商平台、超市、餐饮企业等销售渠道,将预制菜送达消费者手中。整个产业链需要高效的物流体系和冷链技术支撑,确保产品新鲜度和口感。预制菜产业链的完善与发展,为消费者提供了便捷、美味的餐饮选择,同时也促进了相关产业的协同发展。

预制菜产业链的下游应用广泛,主要面向B端餐饮企业和C端消费者。对于B端餐饮企业,预制菜的应用能够大大减少食材的损耗、简化烹饪流程、节约厨房空间,同时保证菜品口味和质量,帮助餐饮企业实现降本增效。对于C端消费者,预制菜则以其省时、健康、性价比高的特点,满足了现代家庭对于便捷、美味、营养的需求。特别是在一二线城市,中青年消费群体在快节奏的生活中,更倾向于选择预制菜作为家庭餐饮的新选择。此外,随着电商、商超、生鲜平台等销售渠道的拓展,预制菜的触达范围也在不断扩大,为消费者带来了更多元化、高品质的餐饮体验。

预制菜在B端市场具有广泛的应用,主要可分为调理肉制品、酒店菜和料理包三类。调理肉制品主要服务于乡厨、中小餐饮店和部分团餐用户,满足他们日常烹饪的需求;酒店菜则专注于酒店餐饮渠道客户,为高端餐饮市场提供特色菜品;而料理包则主要面向外卖和团餐用户,为他们提供便捷、高效的餐饮解决方案。从市场占比来看,调理肉制品占据主导地位,市场份额高达57%,显示出其在B端市场的强大竞争力。料理包紧随其后,市场占比约为28%,显示出其在外卖和团餐市场的广泛应用。相比之下,酒店菜占比稍低,约为15%,但其在高端餐饮市场仍具有不可忽视的地位。这三类产品在B端市场的细分定位,为预制菜产业链的发展提供了多样化的市场需求和增长动力。

图表 3 预制菜产业链图谱

资料来源:iiMedia Research(艾媒咨询)

(四)预制菜市场增长强势

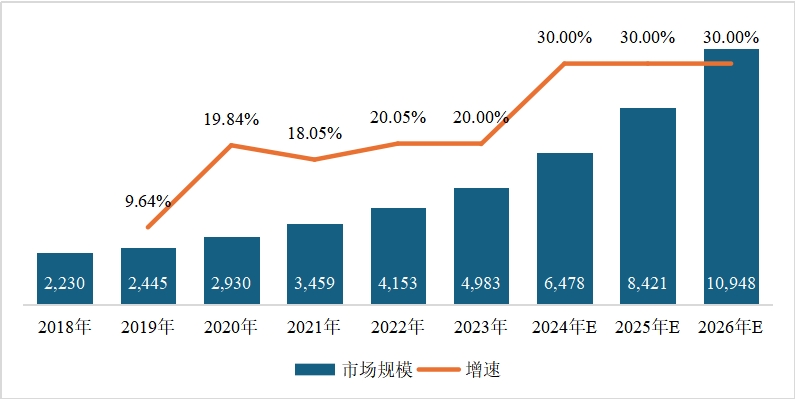

在2014年,预制菜行业在B端市场开始呈现出明显的增长势头,进入了放量期。自此以后,B端市场便迎来了快速发展时期,不断推动预制菜行业市场规模的扩大。在此期间,市场增速持续保持在7.5%-10%的区间内,显示出稳定而健康的增长态势。

据深入调研了解,2018年预制菜行业的市场规模已经达到了2,230.0亿元。而到了2019年,市场规模更是进一步增长至2,445.0亿元,市场增速约为9.64%,再次证明了预制菜行业在B端市场的强大潜力和广阔前景。然而,预制菜行业的发展并未止步于此。2020年,随着疫情的蔓延和居家隔离政策的实施,预制菜C端市场迎来了消费加速期。在这一年,预制菜市场规模达到了2,930.0亿元,市场增速高达19.84%。此后,市场增速一直维持在15%以上,显示出预制菜行业在C端市场的强劲增长势头。

随着市场的持续扩容和消费者对预制菜需求的不断增长,至2023年,预制菜市场规模已经接近5,000亿元,达到了4,983亿元。这一数字不仅代表了预制菜行业在近年来的快速发展,更预示着未来预制菜市场还将继续保持强劲的增长态势,成为食品行业的重要组成部分。同时,这也体现了预制菜行业在满足消费者多样化、便捷化饮食需求方面的巨大潜力和广阔空间。

图表 4 2018-2026年预制菜市场规模(亿元;%)

资料来源:中国食品网《2022年中国预制菜行业发展趋势研究报告》

(五)即烹预制菜未来可期

即烹预制菜

根据使用方式、方便程度以及加工程度的不同,预制菜可以被细分为四大类:即食预制菜、即热预制菜、即烹预制菜和即配预制菜。即食预制菜是指那些已经完成了全部加工过程,无需进一步处理即可直接食用的预制菜;即热预制菜则需要通过简单的加热步骤即可食用;即烹预制菜则需要消费者进行简单的烹饪操作,如炒、煮等,才能食用;而即配预制菜则主要是提供食材和调料的搭配,需要消费者自行完成后续的烹饪过程。

随着食品工业的发展和外卖行业的兴起,即烹预制菜市场正在迎来显著增长。这类预制菜通过简化烹饪流程,满足了现代消费者对快速、便捷饮食的需求。预制菜的种类丰富,从家常菜到地方特色菜,满足了不同消费者的口味偏好。预制菜市场的扩大不仅体现在消费者层面,也体现在产业链各环节的参与和创新上,包括原料供应、食品加工到零售餐饮业的整合。特别是在疫情期间,居家隔离措施增加了消费者对预制菜的需求,同时也促进了预制菜消费习惯的培养。各大品牌通过创新的营销策略和产品开发,进一步激发了市场的潜力。如京东超市的数据显示,预制菜的复购率和消费者偏好的多样化反映了市场的活跃度和增长潜力。

猪肉类即烹预制菜

作为全球最大的猪肉生产和消费市场,中国在2021年的猪肉产量占据了肉类整体产量的近六成,显示出猪肉在国内肉类消费市场中的主导地位。这一原料优势及深厚的消费基础,为猪肉预制菜的发展带来了丰富的机遇。

在中国的猪肉预制菜领域,产品多样化丰富,展示了市场的活跃度。2022年某平台发布的“预制菜采购热度排名TOP15”为例,显示出梅菜扣肉在猪肉预制菜中的销售热度最高,而小酥肉、卤猪蹄和卤猪耳等产品也颇受欢迎。传统的肉类加工企业推出的红烧狮子头、肥肠和鱼香肉丝等产品同样在市场上取得了良好的销售成绩。在特殊的节日礼盒,如年夜饭礼盒中,粉蒸肉、东坡肉、水煮肉片等猪肉预制菜也受到消费者的青睐,体现了猪肉预制菜在中国传统美食文化中的重要地位。

多场景大单品

在预制菜行业,大单品的研发一直是企业的关注焦点,它们不仅代表着市场的接受度,还标志着企业的竞争力。猪肉预制菜领域的大单品特别受欢迎,例如小酥肉和梅菜扣肉等,这些产品不仅在市场上获得了高度认可,也成为了多家企业的10亿元大单品。这些大单品的成功,不仅体现了产品的市场接受度,还反映了预制菜企业的竞争实力和市场洞察力。

图表 5 小酥肉

梅菜扣肉作为预制菜市场的又一热门产品,已经突破了10亿元的销售大关。根据《抖音食品饮料行业报告》,2022年初的几个月中,预制菜在抖音的销售额同比激增1503%,其中中式半成品菜占据了超过一半的市场份额。在这个细分市场中,梅菜扣肉的销售表现尤为突出,位列销量前茅。多个品牌积极推广梅菜扣肉,也均在线上市场取得了良好的销售成绩,显示出梅菜扣肉广阔的市场潜力和消费者的热烈欢迎。

图表 6 预制菜 梅菜扣肉

小酥肉和梅菜扣肉是猪肉预制菜市场上妥妥的10亿元级大单品,而超亿元的单品同样也有很多,比如亚明食品旗下的梦8金牌骨2022年、2023年销售额均破亿元;鱼香肉丝这款适销多渠道的预制菜产品,也成为行业内的香饽饽,是各大品牌追逐研发的重要目标,同时也是多个企业年销售额过亿的单品之一。

图表 7 亚明食品 梦8金牌骨

-

03-22连续三年双位数增长,舍得酒业70亿营收之后,更多看点在老酒节

-

03-12预制菜革新餐饮界:未来趋势引领便捷美食新浪潮!

-

03-12卫视强势入局儿童饮料市场,分阶爱眼实现营养口感双满足

-

03-04重庆市政协委员、渝中区政协常委王普立足现实、稳中求进,提交经济文化发展两项提案

-

01-26青岛海科佳荣获2023年度河南省科学技术进步奖一等奖

-

01-26《健康烘焙食品》团体标准发布,厦门魔角兽科技有限公司助力烘焙食品高质量发展

全站头条

- 1 卫视强势入局儿童饮料市场,分阶爱眼实现营养口感双满足

- 2 2022年“中国农民丰收节”江西活动开启 江西稻浪潮涌庆丰收

- 3 青岛海科佳荣获2023年度河南省科学技术进步奖一等奖

- 4 《健康烘焙食品》团体标准发布,厦门魔角兽科技有限公司助力烘焙食品高质量发展

- 5 抖音生活服务商抖服获数千万天使轮融资!

- 6 小龙虾单品年销售额破亿!多维度揭秘小霸龙的增长逻辑

- 7 重庆市政协委员、渝中区政协常委王普立足现实、稳中求进,提交经济文化发展两项提案

- 8 连续三年双位数增长,舍得酒业70亿营收之后,更多看点在老酒节

- 9 预制菜革新餐饮界:未来趋势引领便捷美食新浪潮!

- 10 3000亿酱酒红利,春糖潭酒会招商开启!

- 11 3000亿酱酒红利,春糖潭酒会招商开启!

- 12 洋河三季度低于预期的背后 是战略棋局

- 13 集结!“湘酒军团”突围在即

- 14 茅台国际化为什么能?全球视野、文化"加持"、品质为基

- 15 洋河股份2020年展现品牌实力,数据背后凸显三大优势

- 16 坚定两位数增长目标,今年五粮液将重点推进数字酒证产品

- 17 暴涨暴跌过后 茅台能不能买?

- 18 黔酒中国行--2019贵州将全力打造世界酱香白酒产业基地核心区!

- 19 定义中国鸡尾酒,这次国家事件让汾酒鸡尾酒出了名!

- 20 为什么加水白酒假科普能掀起这么大浪

- 21 伊例家第六届打酱油节暨赏千株百年古牡丹花树季在新沂盛大开幕!

- 22 一季度销售增长超30% 广药集团旗下王老吉凉茶实现高速增长

- 23 埃林哲助力大昌行食品工业ERP项目正式启动!